第3章収益物件活用で得られる絶大な節税効果

《フロー(所得税、法人税)の節税》キャッシュアウトせずに赤字を計上し、所得税・法人税が激減

では、フローの節税装置としての活用方法から見ていきます。フローの節税ですので、個人でこの手法を活用すれば所得税等の、法人で活用すれば法人税等の節税スキームが構築できます。より厳密にいえば、税の先送り(繰り延べ)を利用した節税スキームです。

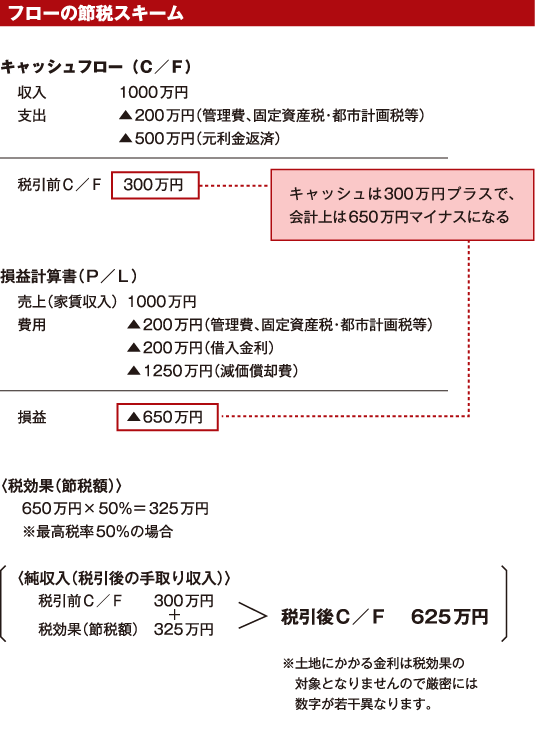

スキームの概要を説明します。以下の図をご覧ください。

物件価格1億円、築23年の木造アパートを、全額の借り入れで取得した場合の事例です。1億円の内訳は、土地5000万円、建物5000万円とします。このスキームの大きなポイントは、現金支出(キャッシュアウト)せずに、会計上の赤字を計上できることです。

まずキャッシュフローをご覧ください。

1000万円の賃料収入に、経費と借入金の返済を合わせて700万円の支出があり、税引前のキャッシュフローは300万円となっています。

次に損益計算書をご覧ください。1000万円の売上で諸経費が200万円かかるところまでは同じです。元利金の返済のうち元金は経費になりませんので借入金利の200万円だけが費用として計上されます。そして損益計算書には減価償却費というものが出てきます。

築23年の木造アパートの場合、建物価格5000万円を4年間で減価償却することになりますので、1年間あたりの償却額は1250万円です(土地は減価償却できません)。これによって、会計上は差し引き650万円の赤字を計上することになります。

この650万円の赤字を、法人はもとより個人でも他の所得と損益通算できるという点が何よりも大きなメリットとなります。例えば本業で2000万円の所得の方の場合、この650万円の赤字(キャッシュフロー上は黒字!)を損益通算することで、会計上の黒字額は1350万円に減ります。その分、所得にかかる税金が安くなるというわけです。

税引後のキャッシュフローは税引前のキャッシュフローに税効果を合計した金額となります。税効果が加わることによって投資回収の速度が上がり、37ページのグラフで見た投資回収線が急激に右下に下がることになるのです。

そして、この赤字は減価償却がなくなるまでの期間、継続して計上することになります。

この物件の場合は、4年間にわたってキャッシュフローはプラスでありながら650万円の会計上の赤字を所得と損益通算し、節税できるのです。